「節約=我慢」という認識を改める

電気をこまめに消す、安いスーパーを回る、ランチを抜く。

その日々の努力で、月にいくら支出が減るでしょうか。

多くても数千円程度であり、そのストレスはリバウンド(衝動的な浪費)を招くリスクがあります。

我慢が必要な節約は、長期的に継続することが困難です。

家計改善のために優先すべきは、「一度の手続きで、毎月自動的に支出が適正化される仕組み」を作ることです。

無意識に口座から引き落とされていた「固定費」を見直すだけで、あなたの可処分所得は確実に増えます。

月5万円の固定費削減は、「手取り給与が5万円増える」ことと同等の経済効果を持ち、税金がかからない分、昇給よりも手元に残るお金へのインパクトは大きくなります。

[!] 一人暮らしの方へ

この記事は全世帯向けの網羅的なリストです。もしあなたが一人暮らしで、より生活に密着した節約術を知りたい場合は、こちらの記事も参考にしてください。

[一人暮らしの節約方法12選|月5万貯金する固定費カット術完全版]

🔰Step 1:【通信費】スマホひとつで終わる「即効」見直し(難易度:低)

最も手軽で、削減効果が確実に見込めるのが通信費です。

ここを見直さずに他の節約を行うのは、効率的とは言えません。

「違約金がかかる」「手続きが面倒」という心理的ハードルを越えるだけで、大きなリターンが得られます。

- 大手キャリアのプランを適正化する

- 不要なオプションを解除する

- 自宅ネット回線との「セット割」を精査する

1. 大手キャリアのプランを適正化する

現在、利用実態を確認せずに大手3大キャリアの無制限プラン(月額7,000円〜)を契約し続けている場合、家計にとって大きな損失となっている可能性があります。

総務省のデータによれば、多くのユーザーの月間データ使用量は20GB以下です。

格安SIMやオンライン専用プラン(ahamo, povo, LINEMO, 楽天モバイルなど)に乗り換えるだけで、通信品質を維持したまま月4,000円〜5,000円程度の削減が可能です。

オンライン専用プランであれば、大手キャリアの回線をそのまま利用するため、通信速度やエリアに関する懸念も少なくなっています。

- アクション: 直近3ヶ月のデータ使用量を確認する。

- 判断基準: 月20GB以下なら、乗り換えを検討する。

2. 不要なオプションを解除する

契約時に「初月無料」「割引条件」として加入したオプションが、そのまま継続されていませんか?

- 留守番電話: LINE通話などがメインであれば、必須ではない場合が多いです。

- セキュリティパック: iPhoneなどのOS標準セキュリティで十分なケースがあります。

- サポート系サービス: 利用頻度が低い場合、都度払いのサポートを利用する方が総額は安くなります。

これらを直近数ヶ月で利用しましたか?利用していないなら、Myページから解約手続きを行いましょう。これだけで月1,000円、年間12,000円の節約になることもあります。

3. 自宅ネット回線との「セット割」を精査する

「スマホとセットで安くなる」という割引は魅力的ですが、トータルコストでの判断が必要です。 セット割(例:月1,000円引き)を受けるために、相場より高いネット回線を契約していては本末転倒です。

以下の3点を確認し、総合的に判断してください。

- 実質割引額: オプション料金を含めても本当に安いか?

- 回線品質: 夜間の速度低下など、ストレスはないか?(IPv6対応の確認)

- 契約期間: 解約時の違約金リスクは許容範囲か?

🔸Step 2:【サブスク・保険】無自覚に支払っている固定費(難易度:中)

「月額数百円だから」という油断が積み重なり、年間で数万円の支出になっているケースがあります。これらは「利用していないこと」に気づきにくい支出です。

- 「利用していないサブスク」を整理する

- 保険の「重複」と「過剰」を見直す

- 年会費に見合う恩恵を受けているか確認する

4. 「利用していないサブスク」を整理する

動画、音楽、有料アプリ、オンラインサロン、月額制のジム。

「いつか使うかもしれない」という機会は、実際にはほとんど訪れません。

判断基準はシンプルです。「過去30日間で一度も利用していないサービス」は、現状の生活には不要である可能性が高いです。

特に注意が必要なのが「無料トライアル」の解約忘れです。

iPhoneなら「設定 > Apple ID > サブスクリプション」から、Androidなら「Google Play > 定期購入」から、今すぐ契約状況を確認してください。

必要になった時に再契約すれば良いので、一度リセットすることをおすすめします。

5. 保険の「重複」と「過剰」を見直す

日本には「高額療養費制度」という充実した公的医療保険制度があります。

一般的な収入であれば、高額な医療費がかかっても、月の自己負担額は約8〜9万円(+食事代等)に抑えられます。 この制度を前提とせず、過剰な医療保険に加入しているケースが見受けられます。

- 重複チェック: 医療保険、がん保険、会社の団体保険、クレジットカード付帯の保険で補償が被っていないか。

- 見直し対象: 貯蓄でカバーできる範囲のリスクに対して、高額な保険料を払っていないか。

6. 年会費に見合う恩恵を受けているか確認する

「初年度無料」で作ったゴールドカードなどを、なんとなく持ち続けていませんか? 空港ラウンジや高還元率といった特典を、年会費の元が取れるほど活用できているかが判断の分かれ目です。

利用頻度が低い場合、年会費無料のカード(楽天カードや三井住友カード NLなど)の方が、ポイント還元率を含めた実質的なメリットが大きい場合があります。

ステータスのために年会費を払うことが、ご自身の価値観に合っているか再確認しましょう。

⚠️Step 3:【住居・車】効果絶大だが手間がかかる「本丸」攻略(難易度:高)

金額が大きい項目であるため、見直しの効果は非常に大きくなります。一度手続きを行えば、長期間にわたって家計改善の効果が持続します。

- 電力・ガスは「Web完結」で適正プランへ

- 火災保険は比較検討して選ぶ

- 車は「所有」から「利用」への転換を検討

7. 電力・ガスは「Web完結」で適正プランへ

電力・ガスの自由化により、会社やプランを切り替えるだけで料金が下がる可能性があります。 供給される電気やガスの品質は変わりません。

インフラ網は既存のものを使用するためです。

工事や立ち会いは原則不要で、Web申し込みのみで手続きが完了します。

比較サイト(エネチェンジなど)でシミュレーションし、現在の生活スタイルで安くなるプランを選んでください。 特に、電気とガスをセットにすることで割引になるプランは検討の価値があります。

8. 火災保険は比較検討して選ぶ

賃貸契約時、不動産会社から提示された火災保険にそのまま加入していませんか?

契約内容によっては、自分で選んだ保険に加入することが可能な場合があります(※契約書に指定がある場合を除く)。

重要なのは「借家人賠償責任保険」の補償額です。

これが必要十分であれば、ネット型保険(損保ジャパンや日新火災など)を選ぶことで、同等の補償内容で年間数千円〜1万円程度安くなるケースがあります。

更新のタイミングなどで、管理会社に確認してみることをおすすめします。

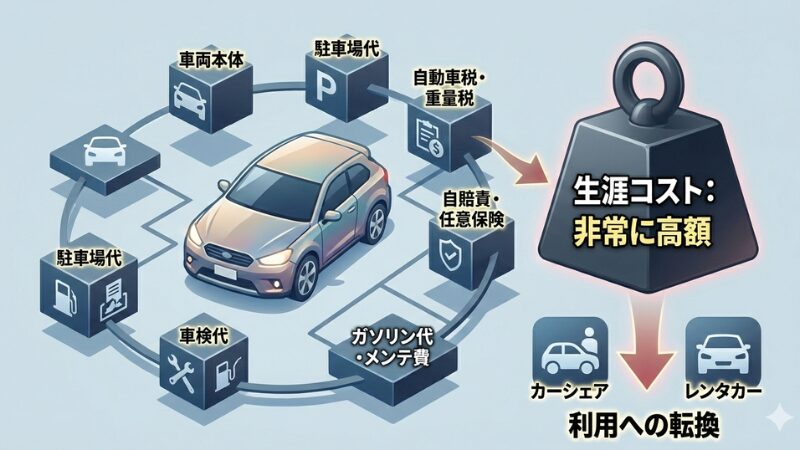

9. 車は「所有」から「利用」への転換を検討

地方在住で通勤に必須な場合を除き、車の維持費は家計の大きな割合を占めます。

車両本体に加え、駐車場代、自動車税、重量税、自賠責保険、任意保険、車検代、ガソリン代、メンテナンス費。 これらを合計すると、生涯コストは非常に高額になります。

「週末しか乗らない」という利用頻度であれば、カーシェアやレンタカー、タクシーを利用する方が、総額コストを抑えられる可能性が高いです。

「なんとなく所有している」状態であれば、売却によって得られる資金と、削減できる維持費を計算し、合理的な判断を下すべきです。

💰Step 4:【金融コスト】銀行と支払いの「手数料」を最小化する(難易度:低)

見落としがちですが、銀行手数料やリボ払いの利息も「固定費」の一種です。

これらは、サービスの対価として適切かどうかを見極める必要があります。

- ATM手数料と振込手数料を削減する

- リボ払い・分割払いの仕組みを理解する

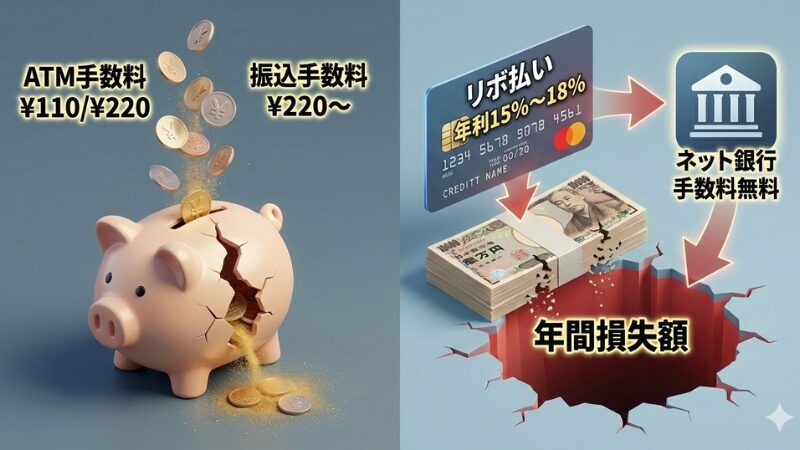

10. ATM手数料と振込手数料を削減する

「時間外手数料110円」「他行振込手数料220円」。

少額に見えますが、低金利の現在において、この金額を預金利息で得るには多額の元本が必要です。 無意識に手数料を払うことは、資産形成において非効率です。

- 対策: ネット銀行(住信SBIネット銀行、楽天銀行など)を活用する。

- メリット: 取引状況などの条件を満たせば、ATM手数料や他行振込手数料が月数回〜無制限で無料になるサービスがあります。

11. リボ払い・分割払いの仕組みを理解する

クレジットカードの「リボ払い」や「3回以上の分割払い」には、一般的に年利15%〜18%程度の手数料がかかります。 ポイント還元率が1%であっても、手数料負担の方が大きくなります。

支払いは原則「一括払い」を選びましょう。 もし現在リボ払いの残高がある場合は、貯蓄を活用するなどして早期に完済することを最優先目標としてください。

これが投資を行うよりも確実で、高い経済的効果をもたらします。

まとめ:固定費削減は「行動した人が報われる」確実な手法

- 大手キャリアのプランを適正化する

- 不要なオプションを解除する

- 自宅ネット回線との「セット割」を精査する

- 「利用していないサブスク」を整理する

- 保険の「重複」と「過剰」を見直す

- 年会費に見合う恩恵を受けているか確認する

- 電力・ガスは「Web完結」で適正プランへ

- 火災保険は比較検討して選ぶ

- 車は「所有」から「利用」への転換を検討

- ATM手数料と振込手数料を削減する

- リボ払い・分割払いの仕組みを理解する

固定費の見直しに、特別な才能や努力は必要ありません。

必要なのは、「現状の支出を点検し、手続きを行う」という、具体的な行動だけです。

- Point 1:

通信費の見直しは、手続きの手間に対して削減効果が非常に高く、効率的である。 - Point 2:

利用していないサブスクや不要な手数料を削除することで、家計の無駄を止血する。 - Point 3:

浮いたお金は消費に回さず、自動積立投資などに充てることで、将来の資産形成に直結させる。

この記事を読み終えたら、まずはクレジットカードのWeb明細、または銀行の通帳アプリを開いてください。

そして、「利用していないのに支払っている項目」または「削減可能な手数料」を1つ特定してください。 その場で解約、あるいはプラン変更の検討を始めましょう。

その数分のアクションが、あなたの家計を確実に、そして長期的に好転させます。