まだ「レシート」を財布に溜め込んでいませんか?

家計簿をつけようと決意してノートを買ったけど、3日で開かなくなった…

『レシート撮影するだけ』のアプリですら、撮影するのが面倒で続かない…

週末にまとめて入力しようと思って積み上がったレシートの山。

それは単なる紙くずではありません。

見るたびに「ああ、また溜めてしまった」「自分はなんて管理ができない人間なんだ」という自己嫌悪を引き起こし、あなたの貴重な時間と精神的余裕をじわじわと圧迫するストレスの源なのです。

まず最初にお伝えしたいのは、「家計簿が続かないのは、あなたの意志が弱いからではない」という事実です。

多くの人が挫折する本当の原因は、性格の問題ではなく、「手入力」というプロセスそのものが持つ構造的な欠陥にあります。

忙しい現代人が、仕事や家事の合間を縫って、1円単位の数字を手動で記録し続けることなど、そもそも無理な話なのです。それは苦行であって、管理ではありません。

現代における家計管理の最適解は、「人間が管理する領域を可能な限り減らし、テクノロジーを活用して自動化すること」です。

あなたに代わってアプリが銀行口座、クレジットカード、電子マネーの情報を自動で取得し、分類して記録してくれる。

そんな「自動化の仕組み」さえ作ってしまえば、息をするように家計管理が続くようになります。

本記事では、数ある家計簿アプリの中から、この「自動連携機能」に優れ、挫折のリスクを軽減できる「自動化3強アプリ」(マネーフォワード ME、Zaim、Moneytree)を厳選しました。

本記事は、「将来のために資産形成をしたい」「手入力をゼロにしたい」方向けの自動化特化ガイドです。

もしあなたが「機能は最小限でいいから主要機能を無料で使いたい」「手入力メインでシンプルに記録したい」という場合は、以下の記事が最適です。まずはご自身の目的に合わせて記事を選んでください。

👉 [無料で使えるおすすめ家計簿アプリ5選]

あなたに最適な1本は「目的」で決まる

先に結論をお伝えします。自分の目的がどこにあるか、まずは確認してみてください。

- 将来のために「資産形成」を本気でやりたい

→ マネーフォワード ME が最有力候補です(推奨)。銀行、証券、ポイントまで全ての資産を一元管理し、未来のお金を増やしたいなら有力な選択肢となります。 - 「無料」で、過去のデータもずっと残したい

→ Zaim を選んでください。連携数もデータ保存期間も無料版で実質的な制限を受けにくい、現在では貴重なアプリです。 - 広告なしで「残高」だけシンプルに見たい

→ Moneytree が最適です。ごちゃごちゃした機能は不要で、今の銀行残高だけサッと知りたいミニマリスト向けです。

それぞれのアプリが持つ機能の詳細、無料版にある制限、そして多くの人が不安に感じるセキュリティの仕組みについて、徹底的に深掘りして解説します。

家計簿アプリを選ぶ最優先基準は「自動連携」

アプリストアには無数の家計簿アプリが並んでいます。「グラフのデザインが可愛い」「カレンダーが見やすい」「レシート読み取りが爆速」など、魅力的な機能はたくさんあります。

しかし、これらはあくまで「付加価値」に過ぎません。

忙しい私たちがアプリを選ぶ際、最も重視すべき基準があります。

それは、「銀行・クレカ・電子マネーがいかにスムーズに、広範囲に連携できるか」です。

生活費の支払いが現金からキャッシュレスへと移行している現在、この連携機能の充実度が、家計簿が続くか、あるいはまた挫折するかを決める大きな分かれ道となります。

なぜ「自動化」が継続の鍵なのか

人間の記憶や意志だけに頼った管理には、どうしても限界が生じます。以下のような支出を、あなたは全て漏らさず記録できるでしょうか?

- コンビニでの少額決済(ラテマネー): 朝のコーヒー、ガム、お茶など、無意識に使ってしまう数百円。

- サブスクリプションの月額課金: 動画配信、アプリ、オンラインサロンなど、毎月自動で引き落とされる固定費。

- 深夜のネットショッピング: ベッドの中でポチったAmazonの注文や、電子書籍の購入履歴。

- 交通系ICカードのオートチャージ: 改札を通るたびに変動する残高。

これらを手動で、1円の狂いもなく記録するのは困難です。入力漏れが積み重なると、月末に数万円単位の「使途不明金」が発生します。

「何に使ったか分からないけどお金がない」という状態が一番のストレスになり、管理意欲を奪ってしまうのです。

しかし、自動連携機能を活用すれば状況は一変します。

あなたが意識していない間にもアプリがデータを取得し、1円単位で正確に支出を可視化してくれます。(※金融機関によってデータ反映には数時間〜1日程度の差が生じる場合があります)

「自分が何にお金を使っているか」を客観的な事実として把握することが、[家計管理は何から始める?]でもお伝えした通り、家計改善の第一歩にして最大の秘訣なのです。

「銀行口座を連携するのは怖い」という不安への回答

便利そうなのは分かるけど、銀行口座のIDやパスワードをアプリに入れるのって、セキュリティ的に大丈夫なの? 勝手にお金を抜かれたりしない?

このように、「口座情報をアプリに渡すのはセキュリティが心配」と考えるのは、あなたの大切な資産を守る上で極めて健全で正しい感覚です。

この点について、主要な家計簿アプリ(今回紹介する3つ)が採用している「API連携」などの仕組みについて、正しく理解しておきましょう。

家計簿アプリが採用するAPI連携は、残高や取引明細を「照会する権限」のみを許可する仕組みです。

そのため、仕組み上、アプリ側から振込や引き出しなどの資金移動を行うことはできない設計となっています。

- アプリができること:

「A銀行に100万円ある」「Bスーパーで3,000円使った」という記録を見ること。 - アプリができないこと:

あなたの口座から別の人に送金したり、現金を引き出したりすること。

万が一、アプリ運営会社から情報が漏洩したとしても、仕組み上、あなたの口座から資金が勝手に移動されることはできない設計となっています。

また、通信データは全て暗号化されており、不正送金リスクは極めて低いとされています。

最初の連携作業(各金融機関のID/パスワード入力や認証)には、確かに多少の手間がかかります。しかし、この最初の30分〜1時間のセットアップさえ乗り越えれば、その後の人生における日々の記録作業の負担は大幅に軽減されます。「未来の時間を買う」つもりで、最初だけ踏ん張ってください。

【結論】おすすめ3強アプリの徹底比較

信頼性、連携の安定性、セキュリティ面で実績のある3つのアプリについて、2025年〜2026年現在の最新仕様で比較しました。

特に注意すべきは、Moneytreeの無料版仕様変更です。かつては「永年保存」が特徴でしたが、現在は制限が入っています。ここを誤解して選ぶと後悔するため、しっかり確認してください。

| 特徴 | ① マネーフォワード ME | ② Zaim | ③ Moneytree |

|---|---|---|---|

| 最大の強み | 資産管理(B/S) 投資・年金・ポイントまで一元管理 | バランス型 無料でも主要機能を開放する数少ない存在 | シンプルさ 残高照会に特化し、広告ノイズがない |

| 無料版の連携数 | 4件まで | 実質制限なし | 50件まで(※1) |

| データ保存期間 (無料) | 過去1年分 | 実質制限なし | 過去1年分(※2) |

| レシート撮影 | 〇(機能はあるが簡易的) | 〇(精度が高く、読み取りが早い) | △(有料プランのみ対応) |

| 向いている人 | ・資産形成を本気でやりたい人 ・投資(株・投信)をしている人 | ・無料で多くの口座を管理したい人 ・現金払いの比率が高い人 | ・口座残高の推移だけ見たい人 ・ごちゃごちゃした画面が嫌いな人 |

※1 連携可能数や対応金融機関は、各金融機関の仕様変更等により変動する場合があります。

※2 Moneytree無料版のデータ閲覧期間は2024年5月より「過去12ヶ月(1年)」に変更されました。

1. マネーフォワード ME:家計簿を超えた「資産管理ツール」

利用者数No.1、業界最大手のシェアを持つモンスターアプリです。

多くの金融機関に対応しており、単なる「収支管理(いくら使ったか)」だけでなく、「資産管理(いくら持っているか)」を可視化する機能において右に出るものはありません。

結論

投資・年金・ポイントを含めた総資産を一元管理したい人にとって、マネーフォワード MEは最有力候補となる家計管理アプリです。

2. Zaim:生活に寄り添う「バランス型」

老舗の家計簿アプリであり、日本の生活様式に細やかに対応した機能が充実しています。レシート撮影機能の精度が非常に高く、現金の支出管理もしやすい設計です。

結論

「月額料金は抑えつつ、複数の口座やカードをまとめて管理したい」「現金(レシート)の支出もそこそこあるので、手軽に記録したい」という層に適しています。

3. Moneytree:シンプルさを追求した「資産照会特化」

「家計簿を細かくつける」というよりは、「全財産の残高をモニタリングする」ことに特化したツールです。無駄を削ぎ落とした洗練されたデザインが特徴です。

結論

「食費がいくら」といった細かい費目分けは不要で、「今いくらあるか」「今月カードでいくら使ったか」だけを把握したいミニマリストや、サブの資産管理ツールとして最適です。

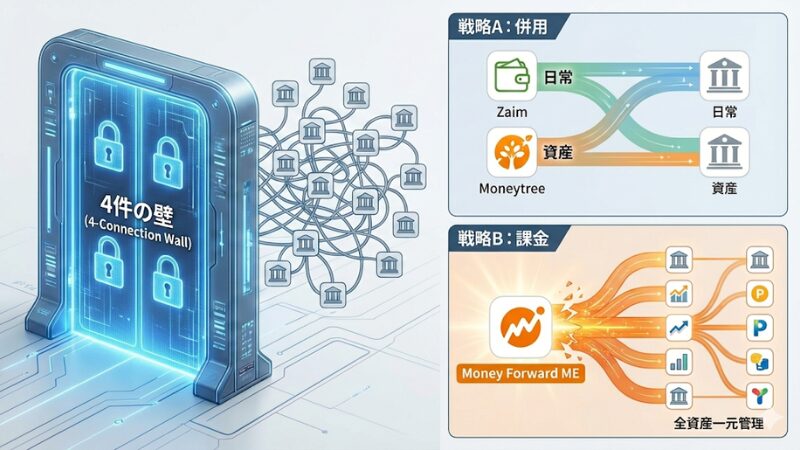

無料版の「4件の壁」に対する現実的な対策

「マネーフォワード MEを使いたい気持ちはあるけど、毎月課金するのはやっぱり迷うなぁ。でも4件じゃ全然足りないし…どうすればいい?」

このように悩むケースは非常に多いです。これに対する現実的なアプローチを2つ提案します。

戦略A:Moneytree または Zaim との「併用」

最もコストのかからない、「いいとこ取り」の解決策です。

アプリを2つ使うことになりますが、役割を明確に分けることで混乱を防げます。

- 日常の家計管理(食費・日用品などのP/L)

→ Zaim を使用。レシート撮影機能や無料での連携機能を活かし、普段使いの口座・カード・電子マネーを全てここに集約して日々の収支を管理します。 - 総資産の確認(貯金・投資などのB/S)

→ Moneytree を使用。全ての銀行口座・証券口座を連携し、「今、自分はトータルでいくら持っているか」を確認する専用モニターとして使います。

このように役割分担をすることで、主要機能を無料で利用しながら高度な管理が可能になります。アプリを切り替えて確認する手間は発生しますが、コストゼロで全体像を把握できるメリットは大きいです。

戦略B:マネーフォワード MEへの「投資としての課金」

もしあなたが新NISAやiDeCoなどで「投資」を行っているなら、課金を検討する価値は十分にあります。

複数の証券口座(楽天証券、SBI証券など)の損益を自動計算して合算表示し、資産推移をグラフ化できる機能は、月額料金以上の価値を提供します。

「自分の資産が増えていく様子」を可視化することは、節約と投資を続けるための最強のモチベーションになるからです。

マネーフォワード MEの有料プラン(スタンダードコース)は、決済方法によって料金が異なります。

- iOS/Androidアプリ内決済: 月額590円 / 年額6,490円

- クレジットカード決済(Web版): 月額540円 / 年額5,940円

実は、公式サイト(Web版)からクレジットカード決済で登録すれば、月額540円(税込)で利用可能です。アプリ内決済より毎月50円(年間550円)もお得になります。

[家計の見える化=自動化]でも詳しく解説しますが、家計改善によって月500円強の無駄(見ていないサブスクの解約や、使途不明金の撲滅)を削減できれば、このコストはすぐに回収できます。

これは単なる「アプリの利用料(コスト)」ではありません。将来の資産を最大化するための「未来への投資」と考えてみてください。月500円で、あなた専属の優秀なファイナンシャルプランナーを雇うようなものです。

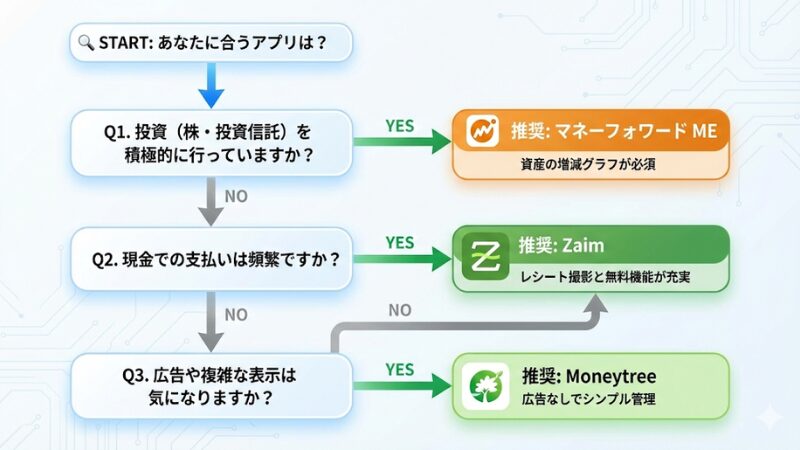

あなたはどれを選ぶ? ライフスタイル別・推奨フロー

各アプリの特徴を踏まえた上で、迷った場合の選び方をフローチャート式に整理しました。

直感で選んでみてください。

- Q1. 「投資(株・投資信託)」を積極的に行っていますか?

- YES → マネーフォワード ME(有料プランを含めて検討推奨)

資産の増減グラフ機能が必須です。 - NO → Q2へ

- YES → マネーフォワード ME(有料プランを含めて検討推奨)

- Q2. 「現金」での支払いは頻繁にありますか?

- YES(レシート撮影機能が重要) → Zaim

レシート読み取り精度と無料での使い勝手が抜群です。 - NO(ほぼキャッシュレス決済) → Q3へ

- YES(レシート撮影機能が重要) → Zaim

- Q3. 画面内の広告表示やごちゃごちゃした表示は気になりますか?

- YES(シンプルさと視認性を重視) → Moneytree

広告なしの洗練された画面でストレスフリーに管理できます。 - NO(機能やお得情報を重視) → Zaim

無料でのデータ保存期間が無制限なのは大きな魅力です。

- YES(シンプルさと視認性を重視) → Moneytree

※どのアプリも、あとで乗り換えることは可能です。

ただし、連携設定には各金融機関のID/パスワード入力が必要となるため、最初から自分のスタイルに合うものを選択することをおすすめします。

まとめ:今すぐDLして「メインバンク」だけ連携せよ

この記事を読んで「なるほど、自分にはこれが良さそうだ」と納得して終わりにしてはいけません。情報を得るだけでは、家計は1円も改善しないからです。

今このタイミングでアプリを導入し、連携作業を開始しなければ、来月もまた「使途不明金」に悩み、「お金がない」と嘆く日々が続くことになります。

- 家計管理の継続には「自動連携」が不可欠。 自分の意志力に頼らず、手入力の手間を排除できるアプリを選ぶことが成功の鍵。

- 資産管理なら「マネーフォワード」、無料で主要機能を使うなら「Zaim」、シンプル残高照会なら「Moneytree」。

- 特にZaimは、現在「無料版でもデータ保存が実質無制限」である数少ないアプリ。

- セキュリティは「照会権限のみのAPI連携」が採用されており、仕組み上資金移動はできない設計。過度な不安よりも、現状を把握できないリスク(資産の目減り)に目を向けるべき。

今すぐ、気になったアプリを1つダウンロードしてください。そして、全ての口座を登録する必要はありません。まずは「給与振込口座」1つだけでいいので連携を行ってください。

手元に銀行のキャッシュカードや通帳を用意し、認証を進めてください。作業は5分で終わります。

自分の資産状況(あるいは今月の残高)がスマホに自動で表示された瞬間、あなたのお金に対する意識は確実に変化します。「見えなかったものが見える」という体験は、それほど強力です。

その「現実」を直視することが、[一人暮らしの節約]や[固定費の見直し]で紹介した具体的なテクニックを実践するための、揺るぎない土台となります。

さあ、あなたのスマホを「浪費する道具」から「資産を増やすパートナー」へと進化させましょう。